没想到,打败蜜雪冰城、古茗、沪上阿姨夺得“奶茶第二股”头衔,拿下年内港股最大IPO的茶百道,上市首日竟然暴跌38%。

文:李昱佳

来源:妙投APP(ID:huxiupro)

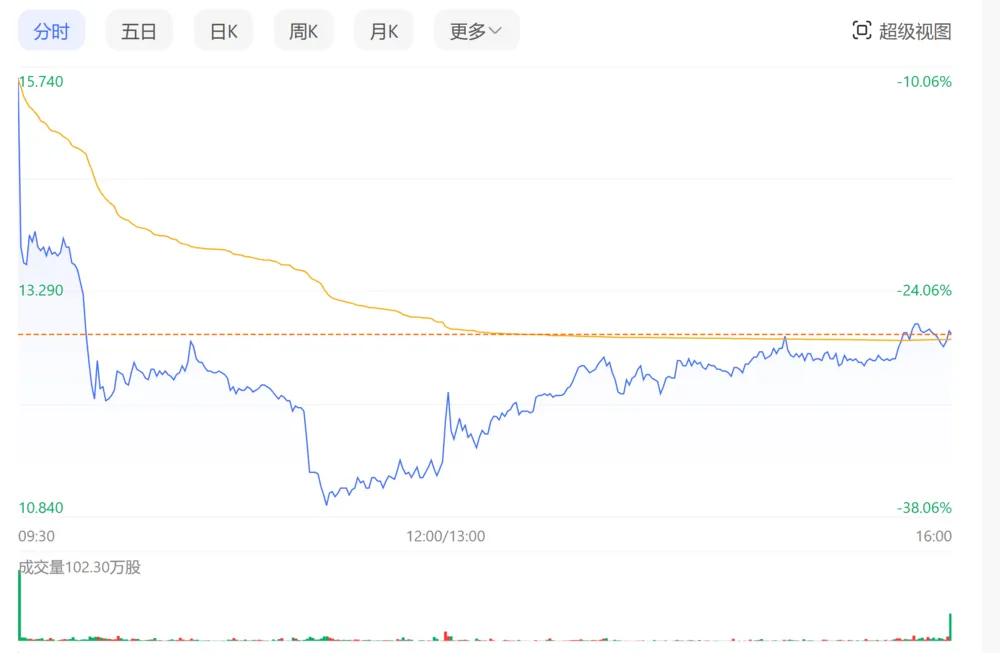

4月23日,现制新茶饮品牌“茶百道”在港交所主板挂牌上市,以15.74港元开盘价破发10%开场后持续走低。盘中最低价至10.8港元/股,与17.5港元的发行价相比最高跌幅超38%,收盘跌幅略微收窄仍高达26.86%。

(图片来源:百度股市通)

茶百道的破发实属情理之中,但砸这么狠有些意料之外。

一方面,茶百道在新股认购时散户的打新热情就不高,甚至出现未足额认购的现象。昨晚的暗盘交易市场,茶百道暗盘最大跌幅就已经有15.43%(数据来自AIPO网),足见散户和市场对其前景并不看好。

另一方面,顶着“奶茶第一股”头衔的奈雪的茶也曾在首发当日破发13.5%,此后市值更是一路下跌。如今2.31港元的收盘价已将其市值跌去近九成(88%),似乎早已给茶百道写好了“剧本”。

资本市场对茶百道、奈雪的茶如此不买账,根本上还是源于现制茶饮行业前景堪忧。

经历过野蛮扩张之后,一二线城市现制茶饮红利见顶,激烈厮杀的头部茶饮品牌无法靠下沉市场承接业绩高增长,更撑不起40倍的高估值。

01

“卷”加盟,透支了盈利性

“没有企业的时代,只有时代的企业”。茶百道过去几年的高速增长,根本上还是乘了一二线城市现制茶饮行业红利的东风。

2020年现制茶饮行业的投融资达到顶峰,巨额资金推着头部茶饮品牌快速扩张。

根据艾瑞咨询,中国现制茶饮的市场规模从 2017 年的 873 亿人民币增长至 2022 年的 2137 亿元,年复合增长率高达20%。

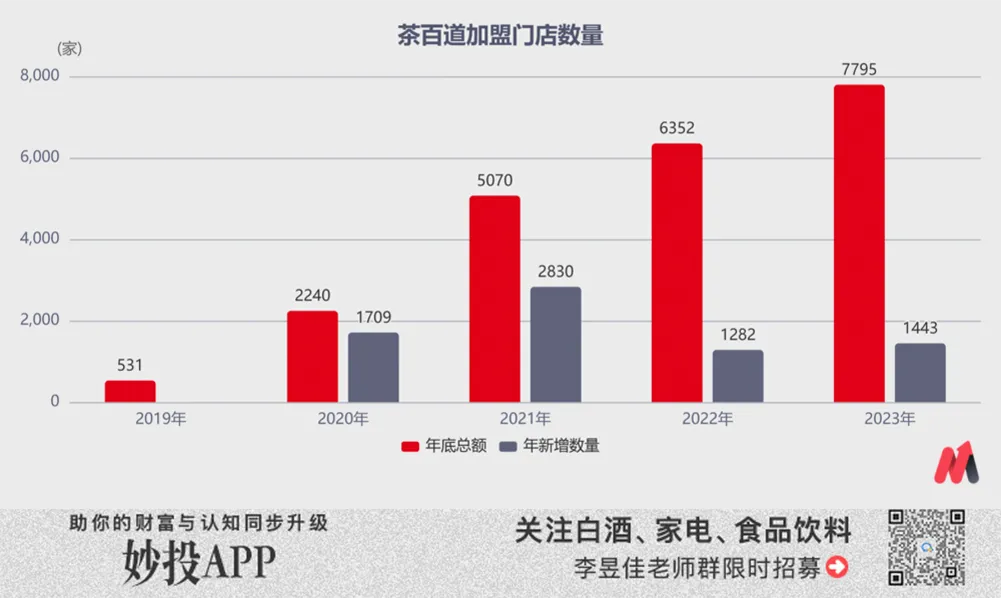

而茶百道由于早早在2018年就放开了加盟模式,急于扩张的野心有了资金加持后,迅速向万店规模狂奔。

根据公开资料,2019年底时茶百道门店仅有531家,但随后的2020年、2021年、2022年、2023年,茶百道加盟门店每年新增1709家、2830家、1282家、1443家。

至2023年底,茶百道门店总量已达7801家,4年时间里门店总量增加了7270家,其中加盟门店有7795家,直营门店只剩6家。

(数据来源:公开资料及招股说明书)

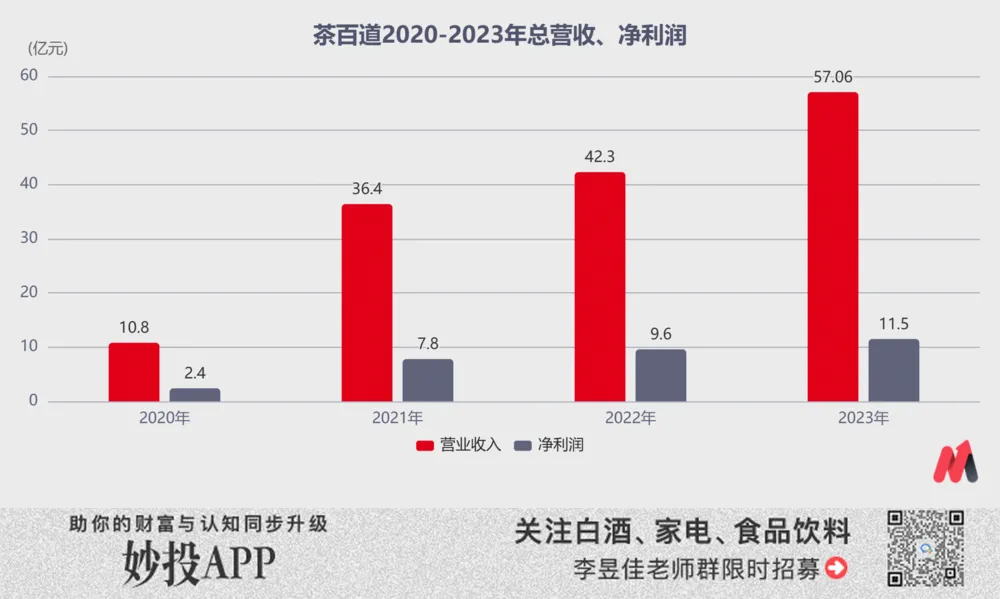

规模的狂奔带动了茶百道业绩的大幅增长。

2020年至2023年,茶百道营收规模从10.8亿元增至57.06亿元,年复合增长率达到74.15%。净利润规模从2.4亿元增至11.5亿元,年复合增长率为69.11%。

(数据来源:招股说明书)

其余头部品牌如蜜雪冰城、古茗等也纷纷通过加盟模式快速扩张。

以2023年为例,老大哥蜜雪冰城一年净增6138家门店,其次是甜啦啦、古茗,一年净增超3500家门店,喜茶、霸王茶姬、沪上阿姨净增数量也均超2000家。

至2023年底,蜜雪冰城国内门店接近30000家居于龙头,其次是古茗、沪上阿姨、书亦烧仙草、甜啦啦,狂奔之后的茶百道也只能以7801家门店总量位居行业第六。

(数据来源:壹览商业,华创证券)

在一二线城市疯狂渗透之后,市场红利逐渐见顶,更下沉的三四线城市成为头部茶饮品牌的必争之地。

但下沉市场似乎很难承接行业此前的高增速,头部茶饮品牌未来的成长性将大打折扣。

据艾瑞咨询预计,2023年至2025年,新茶饮市场规模增速预计分别为13.4%、6.4%、5.7%,年复合增长率仅剩8.44%,约是前5年增速的四成。

此外,为了早日达成万店规模,头部茶饮品牌对其加盟门槛一降再降,盈利能力正在被蚕食。

今年一开年,茶百道就宣布了“0加盟费”新政策。今年2月到5月,新加盟伙伴新签1间门店,加盟费减免4万元,新签2间门店,合计减免18万元达到全免程度。老加盟伙伴新签一间门店则全免9万元/间。

同时,针对核心商圈开店茶百道将减免10万元/间,开设大型门店减免9万元/间,根据门店GMV贡献对物料及高租金还有2%-5%的返点补贴。

茶百道如此诚意满满的让利补贴,换来的却是营收的大幅上涨和盈利增速的快速下滑。

2023年,茶百道营收同比增长了34.8%,比2022年增速提升了将近19个百分点。而净利润增速则从2022年的23.9%下滑至19.3%,已经有了“增收不增利”的苗头。

(数据来源:招股说明书)

可以预见,未来为了争夺下沉市场更为稀缺的优质加盟商资源,茶饮品牌间的厮杀会更加白热化。

但现制茶饮行业壁垒低,产品同质化严重,尤其下沉市场对品牌的忠诚度不如一二线城市高。为了对冲“卷加盟”对盈利的挤压,头部茶饮只能向上游延伸,努力提升供应链能力,挤出更多的盈利空间。

#02供应链自建落后,难以挤出盈利空间

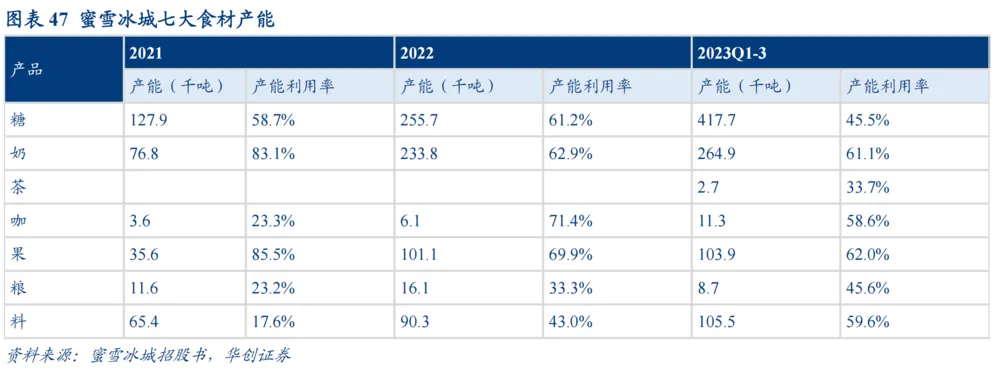

毫无疑问,蜜雪冰城以超低定价牢牢把控下沉市场的第一把交椅,并不断提升供应链建设持续巩固这一优势。

蜜雪冰城采购源自全球六大洲、35个国家的原材料,同时将采购网络延伸到上游,建立原材料合作种植基地。河南、海南、广西、重庆、安徽的五大生产基地年综合产能达到约143万吨,产能充足,提供给加盟商的饮品食材中60%为自产,其中核心饮品食材为100%自产。

拥有自主运营的仓储体系和专属配送网络,主要通过与当地的配送服务商合作提供配送服务,在超过90%的国内县级行政区划可实现12小时内触达,在国内90%以上的门店实现了冷链物流覆盖。

相比之下,茶百道供应链的自建程度要逊色不少。

这些年茶百道的供应链投资主要集中于供应链管理和仓储上。

原材料环节,乳制品、茶叶、糖、鲜果及果汁等主要原材料均为采购所得。

生产环节茶百道仅有一家包材工厂用于生产环保包装材料如可生物降解吸管和袋子。

仓储及物流配送方面,茶百道目前共有22个多温仓库(17个中心仓+5个前置仓),总面积8万平方米,处于行业中等水平。通过自营和第三方合作的方式建立了覆盖全国的仓储物流网络。

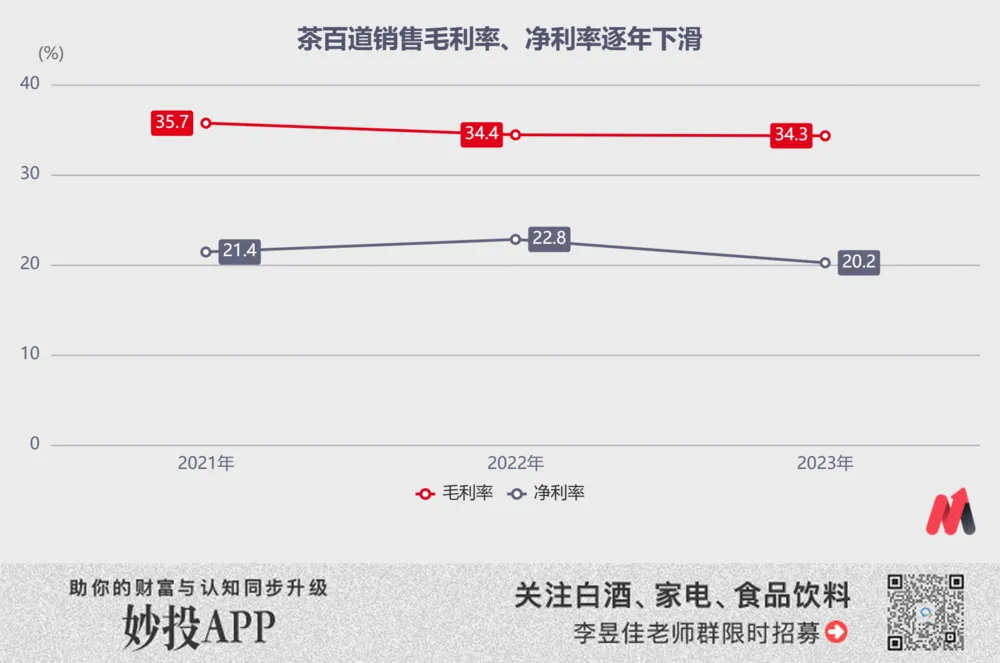

茶百道在供应链建设上的落后将随着业绩规模增长被持续放大,销售毛利率和销售净利率的持续下滑足以证明这一点。

(数据来源:choice数据)

根据茶百道招股说明书,募集资金用途首要的就是提高公司整体运营能力及强化供应链、开发数字化能力等。

但是供应链建设耗时耗力,如今争分夺秒跑马圈地的竞争格局留给茶百道的时间不多了。

所以当盈利能力有可以预见的回升之前,茶百道的股价只怕要重蹈奈雪的茶的覆辙了。