文:杨玉琳

来源:新经销(ID:New-distribution)

在行业整体温和复苏的大背景下,仍有不少企业面临着营收和净利润下滑的挑战。

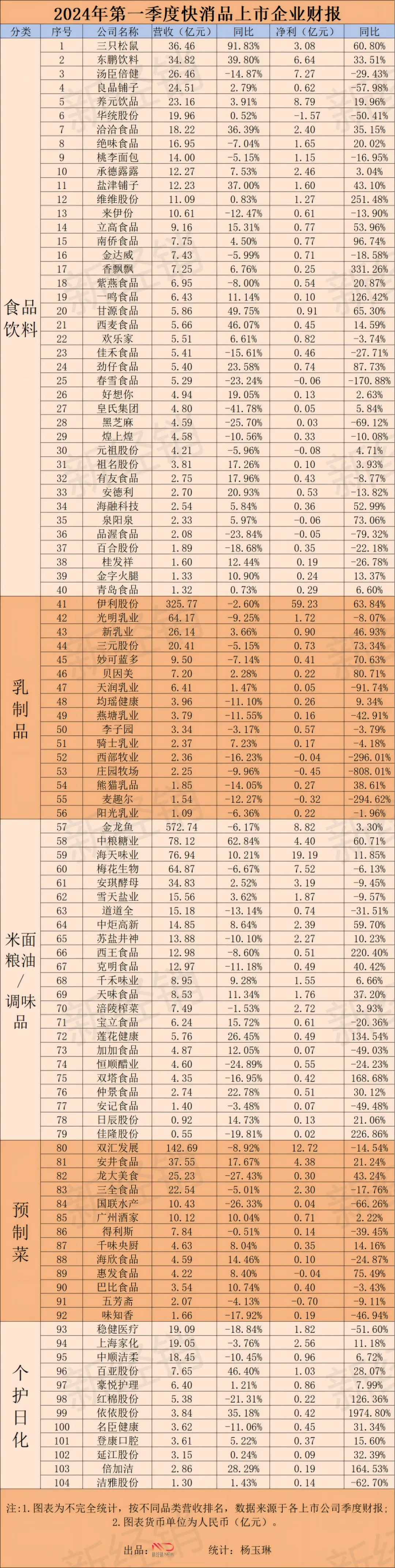

「新经销」共统计104家快消品企业(截至目前,已发布一季报的相关企业)营收、净利数据,并按营收高低进行排序。

01

食品饮料

三只松鼠

2024年一季度,三只松鼠公司营业收入36.46亿元,同比增长91.83%;归母净利润3.08亿元,同比增长60.80%;扣非净利润2.63亿元,同比增长92.84%。

一季度三只松鼠迎来营利双增,这得益于公司“高端性价比”的总战略,坚守“全品类、全渠道”经营方式。三只松鼠称,这为2024年“重回百亿”打下了坚实基础。

东鹏饮料

东鹏饮料2024年一季度,实现营收34.82亿元,同比增长39.80%;归母净利润6.64亿元,同比上涨33.51%。

营利双增,东鹏饮料可谓实现了开门红,公司表示上涨的原因是公司精耕广东市场的同时积极开拓全国市场,500ml金瓶及东鹏补水啦等新品的销售持续提升,带动公司的销售收入和净利润快速增长。

东鹏特饮依然是公司主营业务收入,占比高达89.16%。据尼尔森IQ数据显示,2023年上半年,东鹏特饮在中国能量饮料市场中销售量占比由2022年末的36.70%提升至40.86%,排名保持第一。

良品铺子

2024年第一季度,良品铺子营业收入24.51亿元,同比增长增长了2.79%,归母净利润6248.28万元,同比下降57.98%。

高端零食策略已然被“低价”、“性价比”的折扣店所攻击,良品铺子也不得不下场入局。自2023年11月份开启“降价不降质”的一系列举措后,良品铺子一季度营收有了短暂的回升,净利润依然下滑明显。变革将如何进行,又能获得怎样成果,还需要时间去验证。

养元饮品

2024年第一季度,公司营业收入23.16亿元,同比增长3.91%;归属于上市公司股东的净利润8.79亿元,同比增长19.96%。

单季度营收和净利润创近四年新高,净利润的环比增长达393.82%。一季度,公司依然聚焦六个核桃大单品,以此开展多元化产品布局,持续拓展增量渠道。

来伊份

2024年第一季度,来伊份营业收入10.61亿元,同比下滑12.47%;归母净利润为0.61亿元,同比下滑13.9%,业绩仍未好转。

公司表示主要源于上海区域特定渠道团购业务收入减少,以及部分电商业务战略调优后业务规模下降。

香飘飘

2024年一季度,香飘飘营业收入7.25亿元,同比增长6.76%;归母净利润2521.26万元,同比增长331.26%。

近几年,香飘飘即饮业务发展势头强劲,报告期内,Meco果汁茶和兰芳园冻柠茶实现了41.16%的营业收入增长。同时,公司也在积极拓展新渠道,直营收入同比上升了高达119.29%。

小结:在春节消费影响下,一季度食品饮料市场短暂回暖。在「新经销」统计的40家食饮企业中,26家营收上涨,24家净利润上涨。其中三只松鼠营收增速第一,香飘飘净利润增速第一。

传统零食赛道竞争依然激烈,三只松鼠凭借“高端性价比”扳回一城,良品铺子依然延续去年的降价模式,营收稍有提高,但净利润下滑57.98%,增收不增利,来伊份更是营利双降。

而洽洽食品、盐津铺子、甘源食品抓住春节消费旺季,推广年货礼盒,加强零食量贩渠道布局,布局多元化场景,实现了稳步增长。

饮品品牌东鹏饮料、养元饮品、承德露露、香飘飘一季度表现不俗,大单品势能持续释放,从财报数据来看,利润的上升多因原材料成本的下行及费用优化。

02乳制品

伊利股份

2024年第一季度,伊利股份实现营业总收入325.77亿元,同比下降2.60%,归母净利润59.23亿元,同比增长63.84%。公司表示主要是本期转让子公司股权,投资收益增加所致。

分品类看,液体乳202.6 亿、奶粉及奶制品74.3 亿,同比减少6.8%、0.2%,冷饮43.3 亿,同比增加14.2%,冷饮产品获得了显著增长。据马上赢数据显示,2023年伊利中国雪糕/冰淇淋居于市场第一名。

光明乳业

2024年第一季度,光明乳业实现营业收入64.17亿元,同比下降9.25%;实现净利润1.72亿元,同比下降8.07%。

消费者对于奶制品消费需求疲弱,主营渠道营收下滑,导致液态奶业务同比下降13.68%,承压明显。

展望2024 年,光明乳业依然保持信心。2023年光明乳业股东大会会议资料显示,全年经营计划为争取实现营业总收入290.31亿元,归属于上市公司股东的净利润5.67亿元。

妙可蓝多

2024年第一季度,妙可蓝多实现营业收入9.50亿元,同比减少7.1%;实现归母净利润4130万元,同比增长70.6%。

麦趣尔

2024年一季度,麦趣尔实现营业收入1.54亿元,同比下降12.27%;归属于上市公司股东的净利润亏损3196.12万元。

自2020年之后,公众对于乳品安全问题更加关注,麦趣尔也似乎一直在亏损的路上,近两年虽有好转,但依然难以盈利。对于自身的业绩变动的原因,公司表示,除了主营业务销量减少,公司也在产品结构、渠道建设、品牌营销等多方面进行了成本投入。

小结:

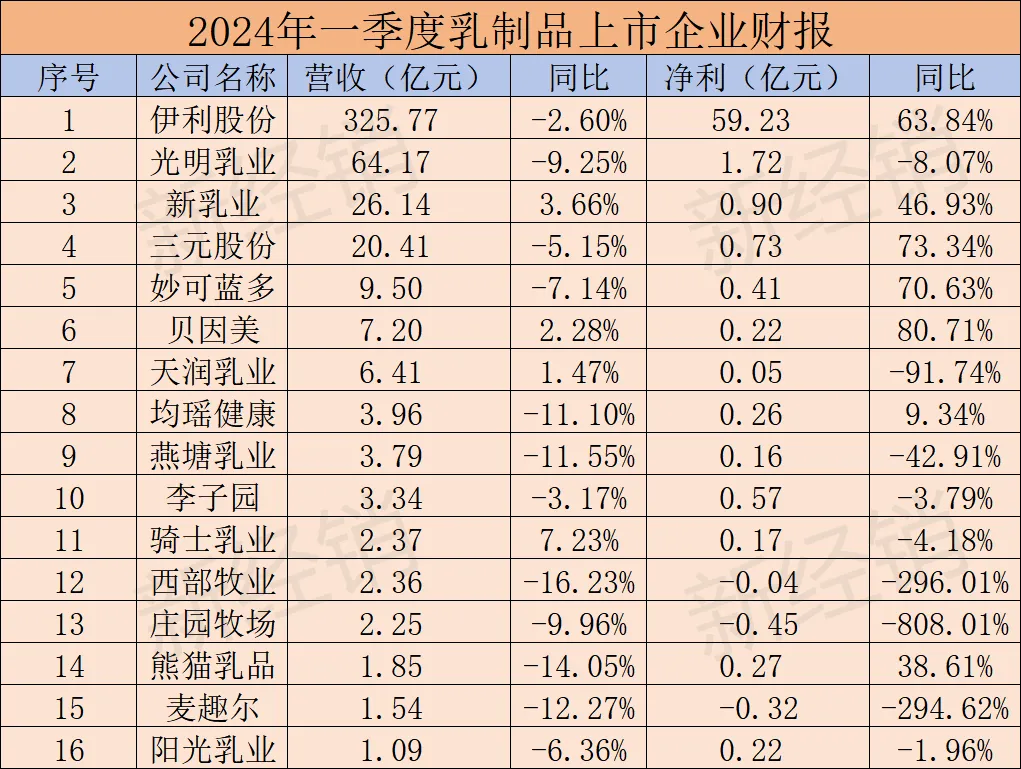

从统计的16家乳制品企业营收来看,2024年一季度仅有4家乳企营收上升,其余均有不同程度的下滑;从净利润来看,7家企业盈利,9家企业利润下降。其中,伊利营收、净利均居第一,骑士乳业营收增速第一,贝因美净利增速第一。国家统计局数据显示,2024年一季度,国内牛奶产量同比增长5.1%,但牛奶价格呈下跌趋势。目前,乳品企业受消费需求疲软、奶价下行的影响,面临亏损压力。天润乳业一季度净利润下滑91.74%,公司表示主要因为新农乳业并表亏损和公司加大低生产价值牛只淘汰力度所致。市场环境不利,乳品竞争愈加激烈,燕塘乳业表示将加大力度深耕低温奶业务,聚焦湾区,针对目标市场重点突破,中长期剑指50亿营收目标。

“奶酪第一股”妙可蓝多也在不断寻求突破。持续推出面向B端餐饮消费场景的产品,同时进行产品创新,力求拓展新市场,进入到烘焙和茶饮领域。03

米面粮油/调味品

金龙鱼

2024年第一季度,金龙鱼实现营业收入572.74亿元,同比减少6.17%;归属于上市公司股东的净利润8.82亿元,同比增长3.3%,环比增长22.77%。

营业收入的下降,主要是因为产品价格下跌的影响超过了销量增长带来的营收贡献。其中,由于市场恢复和原材料成本的下降,厨房食品实现了销量和利润的双增长。但面粉业务、饲料原料及油脂科技产品的业绩有所下降。

海天味业

2024年第一季度,海天味业实现营收约76.94亿元,同比增加10.21%;归属于上市公司股东的净利润约19.19亿元,同比增加11.85%。

回看2023年的营收、净利的双下滑,2024年一季度的增长算是交上了一份满意的答卷。分产品看,海天味业的酱油、调味酱、蚝油和其他品类分别实现营收40.85亿元、8.01亿元、12.82亿元和10.67亿元,分别同比增长10.06%、6.44%、9.63%和22.1%,态势明显好转。

安琪酵母

2024年一季度,安琪酵母实现营业收入34.83亿元,同比增长2.52%;实现归母净利润3.19亿元,同比下降9.45%。

公司一季度业绩提升主要为国际业务保持增长,困难业务单元有所改善。国内收入21.0亿,同比下降4.5%,海外收入13.7亿元,同比增长16.7%。

千禾味业

2024年第一季度,千禾味业实现营收8.95亿元,同比增长9.28%;归属于上市公司股东的净利润1.55亿元,同比增长6.66%,继续保持稳健增长态势。

千禾味业抓住了消费者对健康、营养的持续追求,使得“零添加”概念深入人心,牢牢占据了消费者心智。

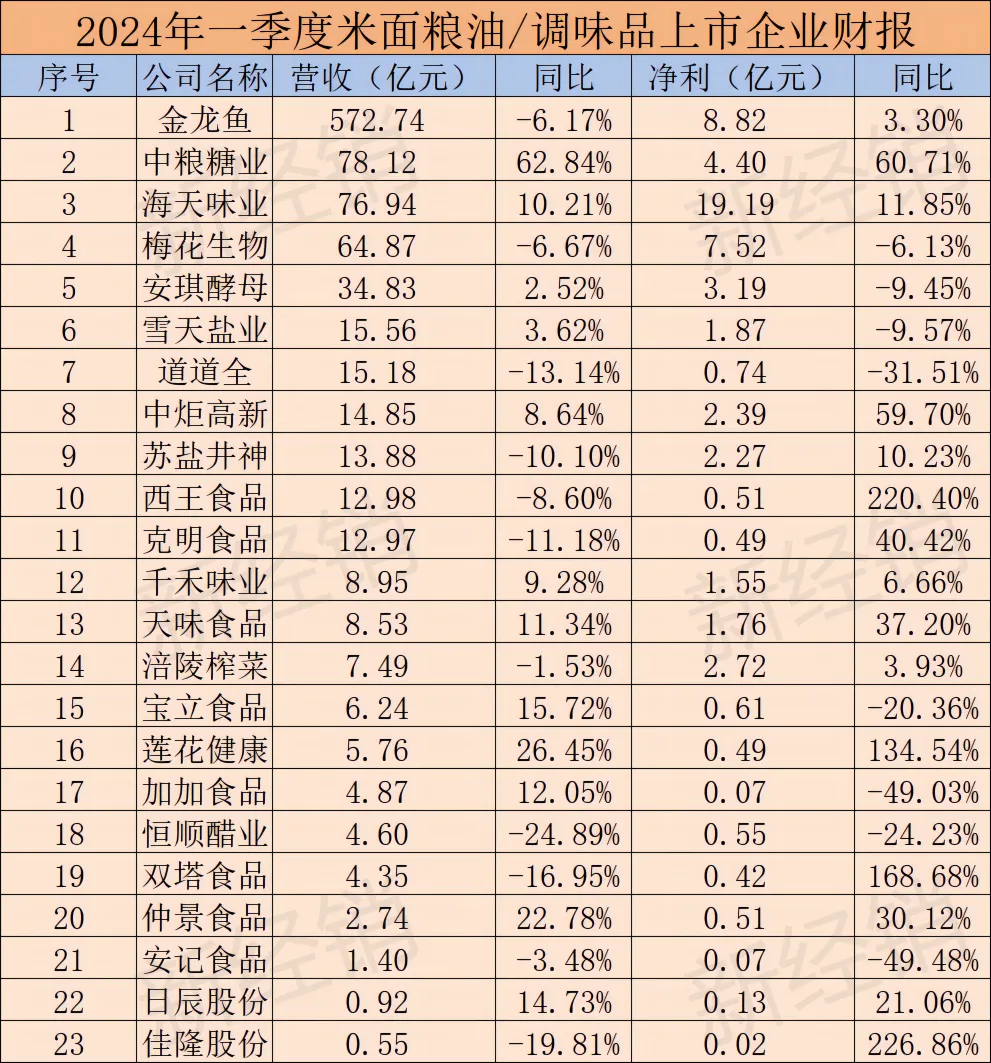

小结:米面粮油以及调味品作为生活必需品,销量稳定,但有着明显的龙头效应。金龙鱼营收572.74亿元,稳居行业第一。海天味业、中炬高新、千禾味业三家以酱油、食醋品类为主的企业,均实现了营收、净利的双增长;持续投入“零添加”的加加食品似乎还没有找到合适的增长途径,一季度净利下滑49.03%;复合调味料品类突出重围,天味食品净利润增长37.2%;对于调味品行业来说,家庭烹饪场景的增加提升了家庭调味品的需求,调味品类更加多元化,年轻消费者需要快捷、便利,复合调味品似乎已成为调味品行业获取增量的新方向。04

预制菜

双汇发展

双汇发展2024年第一季度营收142.69亿元,同比减少8.92%;归属于上市公司股东的净利润12.72亿元,同比减少14.54%。

盈利虽有下滑,但值得注意的是,一季度公司肉制品吨利为 5000 元/吨左右,环比、同比均有明显提升,并创历年单季度最高。公司表示,吨利季度环比的提升,主要得益于肉制品销量的增长、产品结构的优化以及成本的降低。

安井食品

安井食品2024年第一季度营收37.55亿元,同比增加17.67%;归属于上市公司股东的净利润约4.38亿元,同比增加21.24%。

从产品上看,一季度公司速冻面米制品、速冻肉制品、速冻鱼糜制品业务收入增速分别为+4.42%、+27.73%、+31.48%。各类产品板块销量的稳步提升,表现了安井强大的产品力和品牌力,逐年增长的业绩表现,也更加稳固了安井食品“速冻一哥”的地位。

龙大美食

龙大美食2024年一季度实现营收25.23亿元,同比下降27.43%;归母净利润3,034.87万元,同比增长43.24%。

公司表示,一季度净利润获得增长的主要原因:一是养殖出栏量减少,养殖端的成本控制较好,整体成本减少;二是一季度以来公司对屠宰端进行了产能优化。此外,春节礼盒销售出彩,公司对部分传统老品进行了产品升级,带动线上新零售及线下商超渠道的销售,预制菜板块也保持了较快增速。

千味央厨

千味央厨2024年一季度营业收入4.63亿元,同比增长8.04%;归属于母公司所有者的净利润3457.51万元,同比增长14.16%。

一季度公司营收和净利实现了正增长,但增速放缓。公司表示原因主要是:一、2023 年第一季度是个高基数,结合2023年四季度的增长和2024年第一季度的综合数据来看,第一季度是比较良性的增长趋势;二、第一季度大的消费环境与同期相比较为疲软;三、大B端市场竞争加剧。

小结:2023年,“预制菜进校园”、“年夜饭预制菜”等话题层出不穷,受到大量舆论风波的预制菜影响似乎还在持续,一季度双汇、安井、龙大、三全、国联水产五家排名靠前的企业只有一家安井食品营收、净利呈正向增长。

但从行业长期发展趋势来看,标准化、高效率的预制菜依然有很大的发展潜力。艾媒咨询数据显示,2023年中国预制菜行业市场规模为5165亿元,同比增长23.1%,预计在2026年其市场规模突破10000亿元。05

个护日化

稳健医疗

稳健医疗2024年第一季度营业收入19.09亿元,同比下降18.84%;归母净利润1.82亿元,同比下降51.6%。

一季度,公司消费品业务收入10.4 亿元,同比增长7.1%;核心品类干湿棉柔巾实现营收2.7 亿元,同比增长20.0%。

上海家化

上海家化2024年一季度公司实现营业收入19.05亿元,同比下降3.76%;实现归母净利润2.56亿元,同比上升11.18%。

上海家化1898年成立,2001年上市,到今年已经有126年的历史了,作为中国老牌美妆日化国货品牌,有着丰富全面的产品矩阵。而近几年,珀莱雅的增长势头迅猛,去年正式赶超上海家化,占据了第一的宝座。

中顺洁柔

中顺洁柔2024年第一季度营业收入18.45亿元,同比减少10.45%;归属于上市公司股东的净利润9545.01万元,同比增长6.72%。

曾经有着“纸茅”之称的中顺洁柔,近几年一直在“增收不增利”“增利不增收”之间徘徊,一季度净利润有所提升,主要系纸浆价格下降,低价原料带来了成本端的同比改善。

百亚股份

百亚股份,2024年第一季度营业总收入7.65亿元,同比增长46.4%;归母净利润1.03亿元,同比增长28.07%。

报告期内,公司自由点产品营业收入较上年同期增长54.6%,其中高端系列产品收入占比持续增加,同时带动了公司毛利率提升。

未来公司将继续深耕优势地区,加快电商渠道建设,有序拓展全国市场。

依依股份

依依股份2024年一季度实现营业收入3.84亿元,同比增长35.18%;实现归母净利润为4227.13万元,同比增长1974.82%。

据海关数据显示,2021-2023年依依股份以宠物垫、宠物尿裤为主的宠物一次性卫生护理用品出口额占国内海关同类产品出口额的比例分别为37.00%、38.13%、31.12%。

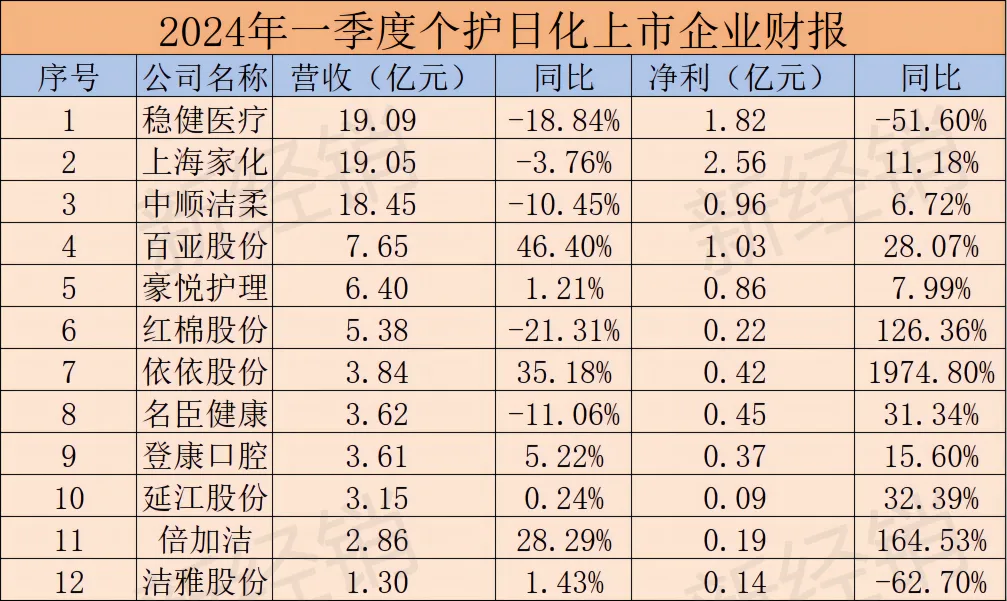

小结:

统计的12家企业中,7家企业营收上升,5家下降;净利润方面,稳健医疗、洁雅股份有大幅下滑趋势,其余企业均有增长。个人护理品牌百亚股份和宠物护理品牌依依股份表现亮眼,增速第一。

个护日化行业细分品类众多,不同细分领域具有不同的行业特点与竞争格局。一直以来,个护本土品牌竞争力偏弱,但随着“国货风”热度的攀升,消费者愿意为国货买单了,国货品牌实力也在不断增强。05

写在最后

总的来说,快消品行业一季度呈现平稳态势,增速缓慢。消费者倾向理性消费,春节未能带动大幅增长。

休闲食品依然需要对抗“性价比”冲击;乳品行业成本承压,消费态势亟需改变;复合调味品开始走到大众面前;预制菜行业受影响但仍被看好;个护日化品牌不断创新,正在逐步扩圈。

在竞争激烈的市场环境下,各品牌都在积极寻找突破点,以求在各自的领域里站稳脚跟,如何获得长足发展,在市场上立于不败之地,还需要持续的探索和改变。