全球硬折扣模型的基本特征都是相似的:产品种类有限、压缩门店面积、深度折扣以及自有品牌占比较高。然而,从微观来看不同的硬折扣模型采取了不同自有品牌策略,硬折扣店因此内部也分化为几种不同的模型。

文:戚特

来源:消费投资戚特(ID:gh_59bf61ad29c2)

全球硬折扣模型的基本特征都是相似的:产品种类有限、压缩门店面积、深度折扣以及自有品牌占比较高。然而,从微观来看不同的硬折扣模型采取了不同自有品牌策略,硬折扣店因此内部也分化为几种不同的模型。

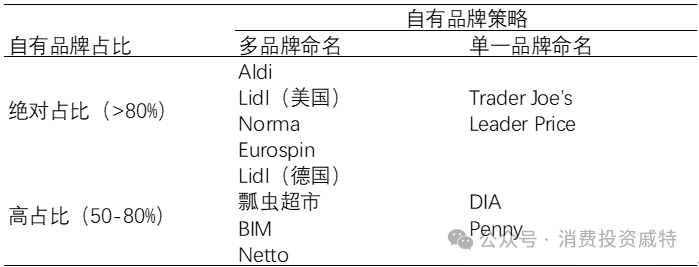

大多数硬折扣商直接使用单一零售品牌的名字作为自有品牌产品的品牌。这种操作方式比较容易实现,并且可以将硬折扣的零售品牌形象推广到各个商品产品。而另一部分硬折扣商则为不同的类目采取多元品牌命名。这给购物者带来了丰富多样选择的错觉,并创造了更多店内的视觉刺激。

此外,折扣店的自有品牌占比也有所不同——我将其区分为高占比(50-80%)和绝对占比(>80%)。当我们将这两个维度结合起来时,可以推导出一个模型矩阵。而这篇文章会分析四个成功的硬折扣商的核心策略,即Aldi、Lidl、Trader Joe’s 和 DIA,而这四个不同的硬折扣模型则归属于四个不同的象限。

01

Aldi:硬折扣模型创始人

Aldi是全球最大的硬折扣连锁店的零售品牌,由Karl和Theo Albrecht兄弟于1946年创立,当时他们接管了家族的杂货店Albrecht Lebensmittel。需要注意的是Aldi的产生背景是二战后的德国,这个国家20%的房屋和大部分工业都被毁坏,人均 GDP 仅为英国的三分之一。因此Albrecht兄弟专注于以尽可能低的价格提供约 200 种主食。最初产品通过柜台销售,但很快受到美国 Piggly Wiggly的启发,采用自助服务以降低劳动力成本。

到1960年,Albrecht兄弟已经经营了300家商店。1961年,兄弟俩因无法就是否销售香烟达成一致意见,将公司进行了分拆。以德国的鲁尔河为界,Karl继续与Aldi南方公司合作,经营鲁尔河以南的Aldi超市,而 Theo 则成立了Aldi北方公司,专注于鲁尔河流以北的Aldi超市。2家公司均使用Aldi作为品牌,但使用不同的logo。

然而,此次分拆并没有减缓Aldi的发展速度。在德国1975年就已经开出了1000家门店,1985年2000家门店,1995年3000家门店。目前,Aldi南方公司已经超过7000家门店,Aldi南方公司已经超过5000家。同时Aldi也仍然相当依赖其国内市场。Aldi构建卓越声誉的核心原因在于赢得了消费者的信任,并由此建立了强大的零售品牌心智。Aldi的商品价格行业最低,是德国的价格领导者,所有竞争对手都会关注Aldi的价格和产品变化。

在过去 10-15 年里,Aldi一直在向高端市场迈进,并不断测试新的价格带,从产品端来看开始更多出现新的预制产品、特色食品和精品产品,典型的如Aldi在澳大利亚和中国采取了典型的门店升级策略。

由于购物行为和习惯的差异性,零售业是一个不适合国际扩张的行业。然而,Albrecht兄弟远远领先于他们的时代,他们认知到全球范围内存在着一群追求性价比商品的消费者,这群消费者甚至愿意在门店体验和品种广度等方面做出妥协。

于是1968年,Aldi南方公司收购了奥地利折扣连锁店Hofer。该品牌至今仍以Hofer运营,但它采用了Aldi南方公司门店的架构、选品、外观和风格。Aldi南方公司于1975年进入荷兰,随后于1976年进入比利时,并于1977年进入丹麦。1976年,Aldi南方公司以 Aldi 模型在美国开业,而 Aldi 北方公司则收购了 Trader Joe’s。在接下来的几十年里,Aldi扩展到法国(1988年)、英国(1990年)和西班牙(2002年)等欧洲主要国家。它还进入了东欧国家以及澳大利亚。但有意思的是,为了引起残酷竞争,Aldi目前进入任何外国市场已经不再用Aldi的品牌名称。目前,Aldi拥有超过12000家商店,其中约90%的门店是直接使用Aldi的品牌名称。

Aldi北方公司与南方公司

Aldi南方公司是所有折扣行业公司需要学习的对象,其品牌始终保持了更快的创新和迭代速度。2017年,Aldi南方公司开始通过天猫平台销售自有品牌产品进入中国市场,并利用澳大利亚供应商服务中国市场,之后开始在中国探索精品社区商超模型,给予了中国团队极大的创新授权。Aldi南方公司相对较早的根据不断变化的客户需求,扩大其产品范围和门店,因为股东Karl Albrecht比他的兄弟西奥 Theo更灵活区分的对待折扣原教义。所以我们可以看到过去几年Aldi南方公司的业绩表现是远超北方公司的。

过去几年,Aldi南方公司的的平均收入增长为9.3%。相比之下同期Aldi北方公司的销售额仅增长 4.3%,这里面还包括Trader Joe’s 的出色业绩部分,Trader Joe’s 完全独立运营,并且采取了截然不同的运营策略,如果刨除Trader Joe’s部分,我们会发现Aldi北方公司的增长仅在1-2%之间。

同时期Aldi南方公司继续扩张,尤其是在澳大利亚、英国和美国,这些国家的创新已反馈到德国的门店。

所以Aldi北方公司其实一直在扮演Aldi南方公司追赶者的身份,其门店和产品迭代的速度较慢,更多还是定位在一个朴素的零售商风格。而其创始人Theo也是以其吝啬而闻名。比较经典的故事是,1971 年被绑架后,他首先讨价还价赎金,获释后,他向法院提起诉讼,要求有权将这笔钱申报为可免税的商业费用,而且还胜诉了。不过,近年来,Aldi北方公司开始实施一系列改进,包括新的产品系列和自有品牌的包装设计。更具吸引力的门店模型正在 Aldi北方公司整个欧洲区域中推广,同时面积不足600平的小型商店正在被闭店。50亿欧元的投资是这家零售商历史上最大规模的投入。而中国刚刚关闭门店的比宜德其实就是来自于Aldi北方公司这一条线的传承。

尽管Aldi北方公司和Aldi南方公司之间存在一些经营思路的差异,但是硬折扣的五大支柱仍然是Aldi商业模式的基础。通过坚守这五项基本原则,Aldi几乎在每个国家都成为了价格制定者。

1. 精简SKU

Aldi有大约1000个SKU,Trader Joe’s 提供约3500个SKU,Lidl提供1500-2000个SKU。同时我们也发现,Aldi在英国和美国等一些国家将SKU数量扩大到1200至1400个(仍低于Lidl)。精简SKU的主要优势是可以能够让每件商品实现高动销,从而大大节省生产成本。

但是需注意的是,Aldi精简SKU的动作,并不是单一的。

Aldi还通过限量商品补充其基本SKU,例如3C、服装以及露营或雪具等季节性产品。限量商品售完即止,大幅减少库存管理的难度。这会让消费者在特定的时间到店。比如,Aldi澳洲一年一度的冬季滑雪专卖会,类似于美国的黑五,吸引全国各地大量的消费者到店抢购超值雪具。

2. 极致成本

没有柜台服务,基础货架,门店装修极简,托盘销售,割箱陈列,Aldi是“货架包装”概念的开创者之一。他开创了只需打开纸箱的一部分,消费者就可以轻松选购商品的陈列方式。

同时购物车只有在顾客存入硬币时才能使用。当顾客购物后归还购物车时,硬币将退还给顾客。Aldi有自带购物袋的政策,同时欧洲的门店还必须自己打包商品。

在德国,Aldi从来不做任何广告。而正如Karl Albrecht认为,广告就是Aldi的低价。但是,随着市场结构的改变。这一情况也发生了改变,2016年,Aldi北方公司和南方公司在德国发起了一个联合campaign。

3. 独特自有品牌战略

Aldi90%的商品都是自有品牌,同时每个品类都有一个特定的自有品牌,并采用多品牌命名的策略,如洗涤剂Tandil、巧克力Moser Roth和海鲜Almare。除了可口可乐、德国本土的拜尔斯道夫、费列罗、宝洁和百利甜等品牌外,很少有快消品品牌出现在Aldi的货架,尤其是德国本土市场。

每个品类的SKU 数量有限,降低了消费者选择的复杂性。此外,这也意味着门店不再需要复杂的促销或店内营销展示材料,大幅节省人员成本,并避免因促销引起的库存管理难度增加。

4. 去中心化组织

Aldi的组织形式是极度分散和去中心化的。其分散的组织架构为区域负责人在门店的选品方面提供了相当大的灵活性。在零售行业,地区间的差异极大,Aldi分散的组织架构可以被认为是在本土市场和国际市场取得成功的决定性因素。这种组织架构的最大优势是使Aldi能够利用其对本土市场的了解,根据当地消费者的需求定制产品。同时不同区域的消费者心理和文化差异也极大,比如英国消费者就比其他欧洲国家消费者更关心本地商品采购。

同时你也会发现有意思的是,Aldi给予了不同区域内组织创新的自由度,但是这些自由度所积累的成功经验又可以反哺被不同的区域所共享。

5. 简单的文化

牛逼的组织能够将企业文化做到足够的精简并充分体现在经营过程中。所有的员工只专注于一件事情:“以尽可能低的价格提供最高的质量”。Aldi的“Doing-Without Checklist”体现了简单的组织文化,其中包含20条NO原则。如:没有外部市场研究、没有客户调查、没有预算预测、没有公开露面、没有宣传、没有公关部门、没有豪华办公室、没有公司汽车、没有接受供应商的礼物或晚宴邀请。Aldi的企业文化是成功的关键因素,模型可以被复制的,但是文化对外是看不见的。

然而,我们讲过尽管Aldi不论北方公司还是南方公司一直在迭代自己,但是从增长和创新速度来看,仍然落后于其兄弟公司及其竞争对手 Lidl。

02

Lidl (Aldi唯一恐惧的竞争对手)

Lidl的本质是Aldi的模仿者。

公司的起源可以追溯到1930年,最早为一家食品批发商。直到70 年代,公司创始人Dieter Schwarz 在见证了Aldi的迅速成功后,开始对折扣概念产生了兴趣。于是1973年第一家 Lidl 折扣店开业。最早的Lidl就是Aldi的山寨产品,门店大约有500个SKU。Lidl不断调整SKU结构,将滞销的SKU从货架上撤下,并通过尽可能缩小门店面积来降低成本。在确定了早期的门店模型后Lidl开始快速扩张,到80年代末,Lidl在德国已经成长为家喻户晓的品牌,拥有近500家门店,SKU也扩展到900个。同时Aldi很早就将目光投向了国际扩张,于1989年从进入法国开始,随后是1992年进入意大利和1994年进入英国。目前Lidl已经在28个国家开展业务,国际市场收入占比超过70%。

近年来Lidl比Aldi展现出了更好的潜力与成长性。成为了Aldi最为恐惧的竞争对手,那核心原因是什么?

Lidl的门店模型几乎和Aldi是一模一样的,店铺面积一般在1000至1500平之间,装修极简,产品质量好,价格低,大部分产品为自有品牌,同时Lidl也用限量商品来补充SKU,同时增加门店流量。可以发现在门店端Lidl和Aldi几乎一模一样。但是为什么 Lidl 正在迎头赶上并不断缩小和Aldi的差距,并可能很快成为世界第一的硬折扣商。核心在于Lidl在以下四点进行了差异化竞争策略:

1. 国际扩张

Lidl有比Aldi更强的国际扩张的野心。目前公司也在更多的国家开展业务,并且在德国以外拥有更多门店。这种国际影响力在多个方面为Lidl 提供了帮助。首先,增加了规模经济,这有助于Lidl 尽可能降低成本。其次,即使在进入国际市场之前,分布较广的门店也有助于 Lidl 建立其品牌,因为许多人如果在海外旅行期间去过Lidl购物,就已经熟悉这个概念。如果美国消费者已经接受Lidl的理念,那Lidl一旦进入美国市场将更加容易。

2. 组织结构

Lidl 采取了比Aldi更加集中的企业战略。区域经理在选品方面没有太大的话语权,大多数在欧洲范围内销售的产品具有统一性,各国之间差异不大。每个国家都只有一个小型采购部门——主要负责农产品采购。如以常温果汁为例。Lidl 将选择其认为最好的供应商,其产品将在欧洲的所有Lidl商店中销售。而Aldi也实行集中采购,但如果区域经理认为该产品不适合他们的本地消费者,他们有权在其他供应商采购,当然前提是以等于或低于对标价格来完成。

Lidl 的集中式结构使其能够从供应商处大量订购同一产品,保证体量,从而降低成本,同时要求高质量。还使 Lidl 能够比 Aldi 更快地在其海外门店中推出新产品。但相反,Lidal比Aldi在本土化方面会做的弱一些,但这一点在食品饮料中却是非常重要的部分。

3. 选品策略

Lidl比Aldi的SKU数量多1/3,同时与Aldi一样,Lidl在自有商品部分采用了多品牌命名的战略。如 Freeway(软饮料)、Toujours(婴儿产品)、Via D’or(油脂)、Cimarosa(葡萄酒)和 W5(清洁产品)。此外,他们还创立了素食产品品牌My Best Veggie、轻食品牌Linessa、fair-trade品牌Fairglobe和乳制品品牌Milbona。

相比于Aldi,Lidl更加重视商品品牌,而这也是Lidl一直以来所贯彻的差异化竞争策略。Lidl 发现商品品牌可以帮助他们扩大市场份额后,赋予了更大的作用。2005年至2008年。Aldi在德国的市场份额几乎没有增长,而Lidl的市场份额从8.3%增长到10.9%。这一增长的一半左右来自商品品牌。只要在Aldi比Lidl强的区域,Lidl门店就有更多的商品品牌,为消费者提供差异化的选择。相反,在 Lidl 领先的区域,门店中则会选择更多的自有商品。

Lidl同时也在不断升级部分类目的体验,如烘焙和葡萄酒产品。Aldi推出了店内烘焙区,让消费者能够看到生产制作过程。虽然这增加了商店运营成本,但增强了Lidl在鲜食方面的心智,鲜食是产生门店流量的关键类目。同时Lidl 推出了更多高档葡萄酒产品,使其成为特色类目并吸引高端消费者。而Lidl 旗下的葡萄酒也在国际葡萄酒与烈酒大赛中屡获殊荣。

Lidl的另一个出圈操作是与德裔美国超模Heidi Klum合作,推出了联名服装产品线“Esmara by Heidi Klum”。该产品线与 Lidl 的理念一致,致力于打造平价且时尚的产品线,低价并不意味着顾客会得到低质量的产品。而该系列以蕾丝、亮片、豹纹印花为特色,甚至还有真皮夹克,售价达到60美元,这样的价格带恐怕已经超出了绝大部分消费者对于硬折扣门店的认知。

4. 市场营销

Lidl 在广告营销端的投入远大于 Aldi。在德国Lidl是零售企业中最大的公司广告客户,也是德国第六大广告客户,领先于麦当劳、戴姆勒、联合利华和三星等公司。而Aldi 并未跻身德国前20名广告客户之列。在英国,Lidl 也是零售领域最大的广告客户,在电视、广播、电影、户外广告上花费每年近亿英镑。

可以看出,Lidl在Aldi的模型基础上进行“差异化竞争”和“品质升级”,可以说Lidl是更加现代感和性感的Aldi。

03

Trader Joe‘s(高端硬折扣模型)

Trader Joe's 起源于美国,总部位于加州。目前为Aldi北方公司所有,但分别独立运营。过去10年Trader Joe’s 的收入每年以平均双位数的速度增长。如果以更高的速度开店,增长可能会快得多,但Trader Joe’s却故意控制了开店速度,目的是为了维持Trader Joe‘s的客户体验。Trader Joe’s门店约1000平,3500个SKU,并直接从制造商采购。其特点是追求“诚实、实惠和每日低价”。没有优惠券,没有会员卡,没有折扣,在Trader Joe’s的门店不会有任何的促销或优惠券活动。

Trader Joe's门店的食品饮料占比极高,占其收入的 90%,其余为日化和宠物以及美妆产品。自有品牌占80-85%,和Aldi与Lidl的策略不同,其自有品牌产品采用单一品牌命名的策略,如Trader José的莎莎酱、Trader Ming的炒饭、Trader Giotto的番茄酱。

和Aldi一样Trader Joe's在营销上花费很少。大多数人都是通过口口相传的方式得知Trader Joe’s。几乎所有的促销活动都是通过粉丝作为品牌推广者进行的,这些粉丝经常在自社交媒体上展示喜欢的零食和体验,因为Trader Joe's的产品都具有非常强的自传播属性。同时非常值得一提的促销方式是《Trader Joe's Fearless Flyer》,这是一份非常离经叛道的宣传单,里面有有趣的故事、产品信息和食谱。

Trader Joe's的门店数据非常惊艳,他的坪效是Aldi 和 Lidl 商店的两倍,是沃尔玛的四倍,是 Dollar General 的八倍。根据ACSI美国零售客户满意度指数调研,Trader Joe's 在美国零售行业中的客户满意度排名第二。同时还有一个有意思的数据是,如果你家离Trader Joe's很近,Trader Joe's 可能都会增加房屋的价值。Zillow的一项研究就发现,距离 Trader Joe's 较近的房屋升值速度更快。

那Trader Joe's为什么可以比Aldi 和 Lidl都更牛逼,他又采取了什么样的差异化策略?

1. 定位与选品

大多数硬折扣门店将自己定位为与Kroger、家乐福、Tesco甚至沃尔玛等主流零售商竞争。但Trader Joe’s则不然,其定位更像是平替版的全食超市Whole Foods。Trader Joe’s 的目标客户是富裕、受过良好教育、寻求不同体验的消费者,所以Trader Joe’s更像是聚焦人群的零售品牌。Trader Joe’s将自己描述为“一家社区零售店,提供从异国风味到本土有机的美食产品”。其品种侧重于进口和有机本土产品,标榜不含防腐剂或人造成分。同时门店有及其广泛的葡萄酒产品线选择,价格从4美元到60美元区间。因此,Trader Joe's的购物体验是全然与众不同的,为消费者提供了以实惠的价格寻找具有特殊风味食物的寻宝活动。因此某种程度上又像一个Whole Foods和唐吉柯德的结合体。但其实Trader Joe 的商业模式比 Whole Foods 的效率要高得多,门店体验远超Whole Foods,其价格也低于Whole Foods 30%。

2. 门店体验

当进入Trader Joe’s商店时,你会发现这不是传统的硬折扣门店。门店员工会穿着色彩鲜艳的夏威夷衬衫,被称为船员,而门店经理被称为“船长”,并称自己是“美食大海上的商人“。商店的内部装饰如同船体内部,以松板墙和航海装饰为特色。同时每家新店都有自己的艺术家来绘制反映社区历史的定制壁画。比如,我原来读书的北卡教堂山的门店就挂有北卡教堂山、杜克和北卡州立大学三个大学的队徽(这三个大学在当地大学体育运动中一直是竞争对手)。

同时门店非常重视服务—这也不是典型的硬折扣体验。如果顾客询问某种产品,员工不会只是简单做指示,而是会引导他们前往该地点,并主动提出撕开包装让顾客品尝产品。正如一名员工所说,“收银台附近的手拉青铜铃响起,我们就从商店前面冲到后面寻找顾客。我们会做任何顾客需要做的事情。“。提供高质量服务的核心因素是 Trader Joe's支付了高于行业平均水平的工资和福利。因此进入门店你就能感受到整个团队充满了氛围感,毫无疑问从服务维度来看,Trader Joe's和Wegmans应该是美国零售业的巅峰。

贴心的工作人员在时尚的商店中以折扣价出售有特色的商品,创造了一个具有个性的零售品牌心智,可以说让消费者会有非常难忘的体验。

04

DIA(便利硬折扣模型)

Grupo Distribuidora Internacional de Alimentación, S A (DIA) 是一家西班牙零售商,DIA 成立于1979年,2000年至2011年期间,隶属于家乐福集团。分拆后,DIA 成为独立的公司,并于2012年马德里交易所上市。DIA 的门店模型极其简约且面积很小,一般为400平左右。在社区集中的市中心地区,门店的面积甚至压缩到150平。DIA的主要增长来自于同属西语语系的拉丁美洲,巴西和阿根廷占总收入已经超过50%。

DIA是西班牙第一家推出自有品牌的零售商,自有品牌占 DIA 收入的一半以上。DIA的自有品牌战略是做快速追随者,而不是像Lidl那样的创新者。早期,DIA所有自有品牌产品均以 DIA 品牌名称销售,但后来DIA意识到,伞装品牌策略在部分类目中效果不佳,因为该品牌会被视为廉价商品。因此,DIA 推出了特定类目的自有品牌:Bonté(个人护理)、Baby Smile 和 Junior Smile(婴幼儿护理)、Basic Cosmetics(美容产品)和 AS(宠物护理),此外还推出了美食品牌Delicious。

在西班牙,DIA 在硬折扣领域的主要竞争对手是 Lidl。虽然 DIA 的自有品牌价格低于 Lidl,但Lidl由于规模大得多,且提供了更多创新和更高的质量的产品,DIA面临很大压力。为了解决这个问题,DIA 通过在每个品类中补充三到四个商品品牌来实现差异化。此外,Lidl的门店模型需要在800平以上的空间选址,在西班牙的市中心,较难选址,相比之下,DIA 可以在200平的区间进行选址,因此,DIA也避免了与Lidl的正面竞争。

DIA的核心商业逻辑在于2PF模型,即2P 便利(Proximity)定价(Price)和 加盟(Franchising)。

1. 便利

DIA的开店策略类似于便利店,通过区域加盟来巩固其壁垒地位。因此DIA目前也只在西班牙、阿根廷、巴西三个区域深耕细作,如DIA在西班牙拥有超过 4,000 家门店,极高的区域密度,让DIA在西班牙就成了便利店的替代品。

2. 定价

DIA在西班牙本土市场一直保持了低价的形象。另外一个杀手锏就是DIA有自己非常独到的会员计划,会员可以获得独家定价的产品,也获得折扣券,甚至还可以每周或每月延期付款。同时,也使公司能够对顾客进行消费者洞察,并可以进行有针对性的促销。比如,饮酒会收到啤酒优惠券,而新妈妈则会收到尿布优惠券。目前会员销售占比占到了DIA收入占比的75%,可以说是一个非常可怕的数字。

3. 加盟

采用加盟模型是DIA商业模式的第三大特色。DIA的加盟商均为夫妻两口子或家族企业,DIA 认为这在拉丁语系国家和发展中国家最佳的运营模式。特别是在拉丁文化中,家庭关系非常紧密,加盟店为整个家庭(夫妻两口子和孩子)提供就业机会,而且他们也愿意每天工作八小时以上。因此在拉丁语系国家,DIA都比较成功。这一点也和中国市场比较类似。

通过以上的四个案例,相信大家都可以认知到以下几点:

硬折扣模型需要不断自我进化。从经验来看,硬折扣模型其实是在不断升级的,产品SKU增加了一倍或三倍,商店的内部和外部装修也变得更加精美,商品品牌也在逐步替换一些自有品牌。这些升级扩大了对中产消费者的吸引力。因此我们可以看到在近些年,迭代速度越快的公司发展的则越好,Lidl>Aldi南方公司>Aldi北方公司。

商品品牌和自有品牌是天平的两端。纯自有品牌的零售商的市场潜力明显有限。为了继续增长,硬折扣品牌需要继续调整其产品类别中对商品品牌的重视程度。

硬折扣并不需要完全对标主流零售商。Trader Joe's提供了新的人群战略或者升级版的硬折扣战略。因此我们可以看到两种差异化竞争策略,一种是更加的便利化,一种是向上发展,将自己定位为高档零售商的平替。

虽然硬折扣门店以直营作为基础,但 DIA 证明了在部分地区,加盟模型可以取得巨大成功。